Ngân hàng hụt thu nhập sau đồng thuận giảm lãi suất tiền vay ngày 12/7

Ngân hàng hụt thu nhập sau đồng thuận giảm lãi suất tiền vay ngày 12/7Báo cáo mới nhất của Ngân hàng Nhà nước gửi báo chí ngày 21/7 cho thấy, với việc triển vọng phục hồi kinh tế thế giới còn nhiều bất trắc, rủi ro về lạm phát và rủi ro bất ổn tài chính có xu hướng tăng cao, các khiến các ngân hàng trung ương có xu hướng thu hồi các biện pháp nới lỏng sớm hơn dự kiến.

Trong bối cảnh đó, điều hành chính sách tiền tệ và hoạt động ngân hàng gặp nhiều khó khăn, thách thức khi vừa phải hỗ trợ đà phục hồi kinh tế, vừa kiểm soát lạm phát, ổn định kinh tế vĩ mô.

DƯ ĐỊA CHÍNH SÁCH TIỀN TỆ ĐÃ HẸP

Dẫn số liệu từ Bộ Kế hoạch và Đầu tư, Ngân hàng Nhà nước cho rằng: tăng trưởng kinh tế 6 tháng đầu năm dự kiến đạt 5,8%; do đó, để đạt mục tiêu 6,5%, ước tăng trưởng kinh tế 6 tháng cuối năm phải đạt 7,1% là mức khá cao, tương đương giai đoạn trước dịch (6 tháng cuối năm cùng kỳ 2018: 7,12%; 2019: 7,3%).

“Tăng trưởng kinh tế trong nước mặc dù phục hồi cùng sự phục hồi của kinh tế thế giới nhưng mục tiêu 6,5% là rất khó khăn”, Ngân hàng Nhà nước nhìn nhận.

Các tổ chức tài chính, tiền tệ quốc tế dự báo lạm phát Việt Nam năm 2021 từ 3% - 3,88%, trong điều kiện nền kinh tế vẫn bị tác động tiêu cực từ dịch bệnh. Tuy nhiên, rủi ro gia tăng lạm phát trên thế giới ngày càng tăng nên không thể chủ quan với áp lực lạm phát.

Trong bối cảnh dư địa chính sách tiền tệ không còn nhiều, việc đẩy mạnh tăng trưởng kinh tế đòi hỏi phải thực hiện mạnh mẽ hơn các biện pháp hỗ trợ tài khóa như đầu tư công, miễn giảm thuế, hỗ trợ thu nhập cho người dân để kích thích tiêu dùng, đặc biệt đối với đối tượng bị tác động mạnh bởi Covid-19 như người lao động tự do, lao động tại các ngành dịch vụ bị ảnh hưởng mạnh.

Bên cạnh đó, hiện các tổ chức tài chính, tiền tệ quốc tế dự báo lạm phát Việt Nam năm 2021 trong khoảng 3,0-3,88%, trong điều kiện nền kinh tế vẫn bị tác động tiêu cực từ dịch bệnh. Tuy nhiên, rủi ro gia tăng lạm phát trên thế giới ngày càng tăng nên Ngân hàng Nhà nước cho rằng không thể chủ quan với áp lực lạm phát.

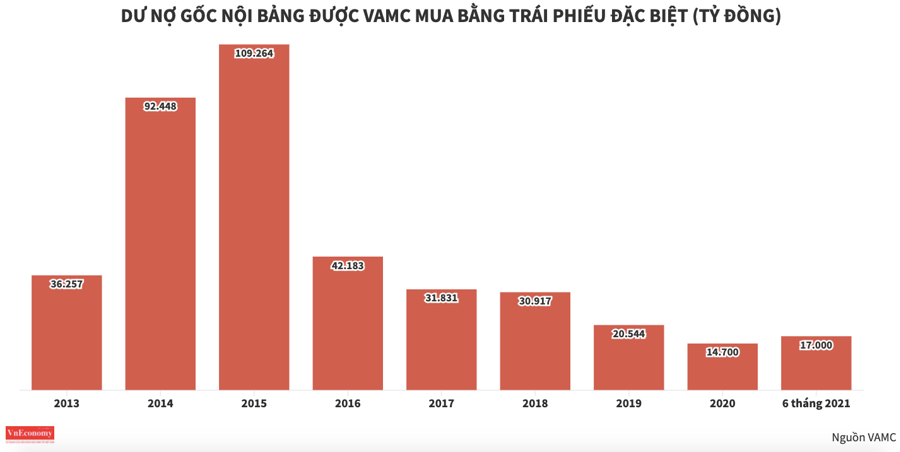

Đồng thời, trước diễn biến phức tạp, khó lường của dịch Covid-19, theo đánh giá của nhiều cơ quan nghiên cứu, tổ chức quốc tế, tỷ lệ nợ xấu nội bảng của hệ thống các tổ chức tín dụng vẫn tiếp tục tăng trong thời gian tới.

Ngoài ra, một số tỉnh, thành phố tập trung các khu công nghiệp lớn đang thực hiện giãn cách xã hội, việc này ảnh hưởng rất lớn đến hoạt động sản xuất kinh doanh. Trong bối cảnh đó, đến cuối năm 2021, có khả năng tỷ lệ nợ xấu nội bảng và tỷ lệ nợ xấu nội bảng, nợ bán cho VAMC chưa xử lý và nợ tiềm ẩn trở thành nợ xấu của toàn hệ thống sẽ cao hơn so với mức đã báo cáo Thủ tướng Chính phủ tại Tờ trình số 08/TTr-NHNN ngày 24/02/2021.

BÁM SÁT LẠM PHÁT VÀ NỢ XẤU

Với loạt tác động của Covid-19 đến điều hành chính sách tiền tệ, Ngân hàng Nhà nước đã đề xuất 8 giải pháp để hành động trong nửa cuối năm 2021.

Thứ nhất, Ngân hàng Nhà nước sẽ điều hành chính sách tiền tệ linh hoạt, duy trì thanh khoản hệ thống; đồng bộ hóa các giải pháp tiền tệ, tín dụng, thanh khoản để hỗ trợ phục hồi kinh tế. Theo dõi sát diễn biến lạm phát và thị trường trong và ngoài nước để chuẩn bị phương án điều hành (có tính đến độ trễ chính sách) nếu lạm phát tăng nhanh hơn dự kiến.

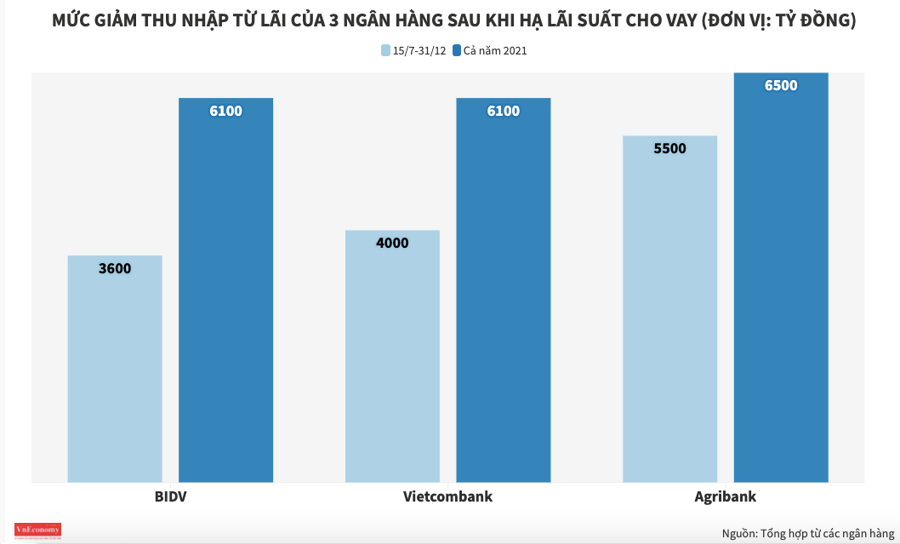

Thứ hai, điều hành lãi suất phù hợp với cân đối vĩ mô, lạm phát, diễn biến thị trường và mục tiêu chính sách tiền tệ tạo điều kiện để giảm lãi suất vay cho người dân, doanh nghiệp và nền kinh tế. Trong điều kiện áp lực lạm phát còn có khả năng kiểm soát, giữ ổn định lãi suất điều hành để ổn định mặt bằng lãi suất thị trường; chỉ đạo tổ chức tín dụng chủ động tiết giảm chi phí để tiếp tục giảm lãi suất các khoản vay cũ và mới.

Thứ ba, điều hành tỷ giá chủ động, linh hoạt phù hợp với diễn thị trường, các cân đối vĩ mô, tiền tệ và mục tiêu chính sách tiền tệ; phối hợp đồng bộ các công cụ chính sách tiền tệ; tiếp tục làm việc tích cực với chính quyền Mỹ để gia tăng chia sẻ thông tin, sự hiểu biết giữa 2 bên trong các vấn đề mà 2 bên cùng quan tâm; tăng dự trữ ngoại hối khi điều kiện thị trường thuận lợi.

Thứ tư, tiếp tục thực hiện điều hành tín dụng theo chỉ tiêu định hướng, gắn với nâng cao chất lượng tín dụng, xử lý nợ xấu. Định kỳ rà soát, xem xét điều chỉnh chỉ tiêu tăng trưởng tín dụng đối với từng tổ chức tín dụng trên cơ sở tình hình hoạt động, năng lực tài chính và khả năng tăng trưởng tín dụng lành mạnh; trong đó ưu tiên tổ chức tín dụng giảm mặt bằng lãi suất cho vay. Chỉ đạo các tổ chức tín dụng triển khai tích cực các giải pháp tháo gỡ khó khăn cho người đi vay theo Thông tư 01 và Thông tư 03.

Cuối quý 3/2021, VAMC đưa Sàn giao dịch nợ vào hoạt động, hứa hẹn là kênh xử lý nợ hiệu quả.

Cuối quý 3/2021, VAMC đưa Sàn giao dịch nợ vào hoạt động, hứa hẹn là kênh xử lý nợ hiệu quả. Thứ năm, tiếp tục triển khai đồng bộ các giải pháp tháo gỡ khó khăn cho khách hàng bị ảnh hưởng bởi dịch Covid-19 và các giải pháp tháo gỡ khó khăn về tín dụng cho người dân, doanh nghiệp bị thiệt hại do thiên tai, dịch bệnh để phục hồi sản xuất kinh doanh.

Thứ sáu, tiếp tục hoàn thiện khuôn khổ pháp lý về hoạt động thanh toán, trong đó, tập trung xây dựng Nghị định về cơ chế thử nghiệm có kiểm soát hoạt động công nghệ tài chính (Fintech) trong lĩnh vực ngân hàng; triển khai Nghị định mới về thanh toán không dùng tiền mặt. Phối hợp triển khai thí điểm dùng tài khoản viễn thông thanh toán cho các hàng hóa, dịch vụ có giá trị nhỏ (Mobile-Money). Triển khai thực hiện Kế hoạch chuyển đổi số ngành ngân hàng đến năm 2025, định hướng đến năm 2030.

Thứ bảy, tập trung chỉ đạo cơ cấu lại các tổ chức tín dụng yếu kém bằng các hình thức phù hợp với cơ chế thị trường trên nguyên tắc thận trọng, bảo đảm quyền lợi của người gửi tiền và giữ vững sự ổn định, an toàn hệ thống các tổ chức tín dụng. Theo dõi sát tình hình, diễn biến nợ xấu để xây dựng các phương án xử lý nợ xấu phù hợp trong giai đoạn 2021-2025. Phối hợp chặt chẽ với các Bộ, ngành, địa phương để kịp thời tháo gỡ các khó khăn, vướng mắc trong việc áp dụng các biện pháp xử lý nợ xấu theo Nghị quyết 42/2017/QH14.

Thứ tám, tiếp tục tăng cường, đổi mới công tác thanh tra theo hướng thanh tra pháp nhân, gắn kết chặt chẽ với công tác giám sát, từng bước kết hợp và áp dụng phương pháp thanh tra trên cơ sở rủi ro. Nâng cao hiệu quả công tác giám sát an toàn vĩ mô và vi mô, cảnh báo sớm nhằm ngăn ngừa, hạn chế rủi ro trong hoạt động của tổ chức tín dụng. Tiếp tục tăng cường giám sát chất lượng tín dụng, việc cấp tín dụng vào các lĩnh vực tiềm ẩn rủi ro cao, tình hình tăng trưởng tín dụng, đầu tư trái phiếu doanh nghiệp, các khoản cấp tín dụng lớn...